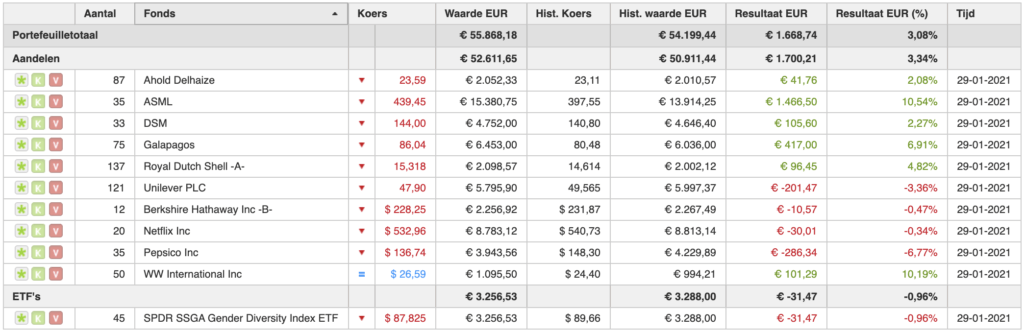

De blonde portefeuille werd in januari 3 procent meer waard. De AEX en herbeleggingsindex AEX GR kregen er allebei 2 procent bij. Dat betekent dat mijn doelen – meer rendement dan een spaarrekening en meer dan een belegging in de AEX – deze maand gehaald zijn.

| Vermogen | |

| Eind 2019 | €59.462,77 |

| Eind 2020 | €58.222,62 |

| 31 jan 2021 | €59.984,20 |

Over het afgelopen jaar verloor mijn portefeuille in totaal 2 procent en werd ik ingehaald door zowel de spaarrente, de AEX én de AEX GR. Die schade is nu weggepoetst, want het totaalbedrag op mijn beleggingsrekening is nu weer ietsjes hoger dan eind 2019.

Leuk hoor, maar toch ben ik ontevreden. Een beetje knorrig ook. (Of is dat van de lockdown en de avondklok?) Tot ik na een heerlijke wandeling de sneeuw mijn Excel-sheet erbij pak.

Dan blijkt, na heel wat gepruts en geploeter, dat als mijn beleggingen 12 maanden lang iedere maand 3 procent zouden stijgen… mijn portefeuille zou eindigen met een plus van 42,58 procent! Kijk, daar knapt mijn humeur meteen van op.

Zijn er mensen die meer weten te verdienen dan ik? Absoluut. Dat kan me meestal weinig schelen, want niet alle acties die anderen doen vind ik bij mij passen. Ik beleg het liefst op een manier waar ik me prettig bij voel en dat betekent dat ik wilde ritten in GameStop, SPACs of Bitcoin graag aan me voorbij laat gaan.

Toch knaagt er iets: het besef dat ik al een behoorlijke tijd wel héél erg weinig veranderingen in mijn portefeuille aanbreng. Hier opschrijven en aan mezelf beloven dat dat deze maand echt, echt, héus anders zal zijn heeft tot nu toe weinig effect gehad. Neem me dus maar niet al te serieus als ik je nu vertel dat het binnenkort tijd is voor een flinke opschoonactie.

Vastgekletst

Ik wil het wel echt hoor: het dorre hout eruit, de grote stijgers in de portefeuille eens flink snoeien en de achterblijvers een beetje kunstmest geven. Maar tot nu toe heb ik iedere keer wel een smoes om niet aan het groot onderhoud te beginnen. De ene keer is een verliezer weer net een beetje aan het herstellen, de volgende keer zakt de koers van een van mijn koopkandidaten me net een beetje te hard en daarna ben ik voor de zoveelste keer te laat om wat te doen.

Ik heb mezelf gewoon een beetje vastgekletst. En het gekke is: ik roep verder tegen iedereen dat je je niet met timing hoeft bezig te houden. Nu kom ik er zelf (weer) achter dat dat een stuk makkelijker is als je niet in individuele aandelen belegt, maar in ETF’s. Op mijn andere rekening, waarmee ik alleen in ETF’s beleg, heb ik al wél weer bijgekocht. Gewoon op mijn vaste momenten. Ik neem me voor de zoveelste keer voor ook in de blonde portefeuille die je hieronder ziet in actie te komen. En zodra dat gebeurt, lees je het hier.

Leuk als je hieronder reageert!? Je hoeft het niet met me eens te zijn, maar hou het een beetje gezellig. Ik verwijder nare teksten.

Beste Blondje,

Wat ik me al een tijdje af vraag bij het zien van je portfolio hier, is er een reden dat je spreiding relatief klein is gezien het bedrag wat je investeert? Als ik het goed zie heb je ongeveer 10 individuele bedrijven, en redelijk gespreid ook, maar in plaats van op te schonen, heb je er misschien aan gedacht om uit te breiden/de breedte in te gaan?

Ik was vorig jaar ook een beetje benauwd of er dit jaar een verlies in ‘t verschiet lag, maar mocht desondanks een heel mooie winst maken. Je strategie om de index voor te blijven, als je ‘t zo wilt noemen, is er een waar ik me zelf ook graag aan vast hou. En tot nu toe met groot plezier 🙂

Hi Janneke, ik zou toch maar mijn verlies nemen met Galapagos (ook al houdt mijn vrouw ze angstvallig vast) en ik zou daarvoor in de plaats iets doen met grondstoffen zoals AMG. En een financial zoals ABN kan nu ook geen kwaad denk ik. Staan nu redelijk laag en kunnen best wel weer door groeien. Zelf ben ik ook een tijd geleden uit LVMH gestapt met winst op 380, maar nu toch enorm veel spijt. Luxe artikelen blijven goed presteren lijkt het wel, ondanks de crisis……

Leuk om je blog weer te lezen. En je blog zorgt er voor dat ik extra blij ben dat ik (bijna) geen losse aandelen heb, maar alleen ETF’s… zoals je hebt aangeraden in je boek.

ETF’s kopen en bezitten is voor mij fantastisch. Geen zorgen, geen stress over individuele bedrijven en geen emotie.

Succes met het herbalanceren van je aandelen. ASML en Netflix zijn nu wel een heel groot percentage..

Gr Wally

Hoi Janneke,

Waarom maak je geen gebruik van trailing-stop orders. Dan hoef je nog niet te verkopen maar voorkom dat je door een koersval je winst weer kwijt bent. Je hoeft dan nog niet te besluiten om je goede aandelen te verkopen en wachten tot de koers nog hoger geworden is.

De enige reden dat deze portefeuille nog een beetje winst maakt is omdat ASML in een dikke bull market zit. Mijn voorspelling: De old economy aandelen zullen nog meer klappen krijgen (Unilever, Shell, Heineken etc.) Tech zal komende tijd blijven domineren (Adyen, Apple, Microsoft etc). In de cryptovaluta zal een heuze gekte ontstaan (rendementen van 40-50% per dag), waarna in september / oktober een bear market aanbreekt door de (deflatoire) crisis die aandelen flink laten dalen 🙂

Daarnaast denk ik dat het middellange termijn koersdoel voor Galapagos rond de 50 ligt, er zitten nog teveel particulieren die maar langzaam uitstappen.

Deflatoire crisis? Waar baseer je dat op? Alles wijst op inflatoir en een stijging van vraag naar goederen en diensten zoals reizen, luxe artikelen en horeca als het corona-tijdperk voorbij is.

Er zit veel te veel (margin) debt in de markt, geld lenen is gratis. Er worden enorme risico’s genomen (kijk koersen van penny stocks, OTC volume, enorme hoeveelheden call opties, koers tesla en bitcoin en de koersen van non profitable tech). Veel wordt nu nog omhoog gehouden door de steun van de overheid, maar als bedrijven na de zomer hun schulden moeten terugbetalen klapt de zeepbel in elkaar denk ik. Onderliggend is de economie echt niet zo inflatoir als iedereen denkt, anders zouden de koersen van Unilever, Heineken etc daar wel op meeliften, maar kennelijk stijgen de prijzen van voeding etc. toch niet zo hard als mensen denken 🙂

Hoi Janneke,

Ik volg je blog al enige tijd en voor zover ik kan zien haal je buitengewoon goede rendementen door te beleggen in bedrijven van bovengemiddelde kwaliteit (m.u.v. WW dan ;-)). Gezien de diverse reacties op jouw artikelen, zou het veel mensen een dienst bewijzen om zich te focussen op waarde van de bedrijven en minder op de dagelijkse quotering van deze bedrijven op beurs.

Ik wil je graag nog een tip geven mocht je een nieuwe positie voor je portefeuille zoeken: Naked Wines (ticker: WINE). Ik denk dat dit het type bedrijf is dat past in jouw beleggingsstijl. Het bedrijfsmodel doet denken aan de term Scale Economics Shared van Nick Sleep. Met dit bedrijfsmodel voorspelde hij het succes van Amazon en Costco. Mocht je meer willen weten dan hoor ik het wel.

Ook IQQH, tracker global clean energy heeft best wel potentieel volgens mij. Staat nu misschien wat hoog, maar ga ik zelf bijkopen na een correctie van zowat 10% (hopelijk ;-))

Wat dacht je van een China-tracker ? ICHN bv ?

Au au au Galapagos! Ik hink in tweestrijd.. verkopen met vet verlies of eindeloos geduld met zoveel onzekerheid… en de jaarcijfers komen ook nog. Ben bang voor nog n klap! Benieuwd naar ideeen en onderbouwing hier…

Ik heb vandaag verkocht: “Uit het oog, uit het hart”. Misschien herbeleggen in ArgenX ?

Oef Janneke, heb je Galapagos al zien gaan vanmiddag! Ik klap de app maar even snel dicht!

Hi Janneke,

ik heb een mening over jouw portefeuille, Ik vind dat je best defensief belegt. Je weet dat dan ook minder rendement oplevert. Ik vind ahold en unilever meer van het zelfde. Ik zal unilever eruit gooien aangezien ahold ook bol.com heeft. ecommerce groeit nog steeds. Galapagos zal ik ook eruit gooien. Volgens mij houdt je het vast omdat je in het verleden mooie rendement op gemaakt hebt. Ze hebben wel flink bedrag in kas om nog zolang uit te zingen maar ze verbranden wel elke dag geld tot er een volgende kas kraker komt. Maar wanneer is moeilijk te zeggen. daar kan je heel lang erop wachten. Ik zal pepsi ook willen inruilen voor coca cola als je toch een fris drank in de portefeuille wilt hebben. in Nederland wordt meer cola verkocht. weet niet hoe wereldwijd is . 30% bestaat uit food. en ook DSM hoort beetje bij dat rijtje.

Goed alvies dat Galapagos 😉

Geen advies hè, wel een grote misser van me!

Heb je ooit 100 baggers van Chris Mayer gelezen? Hij verdedigt een eindeloze buy and hold niet helemaal, maar hij geeft toch allerlei voorbeelden van portefeuilles die het veel beter hebben gedaan door gewoon te wachten. (Waarbij je dat ene aandeel dat het gigantisch goed doet, ook niet mag herpositioneren.)

Wat shell bijkopen!!!!!;-)

Alle gekheid op een stokje. Unilever zal wel op je kooplijstje staan neem ik aan.

Zelf ben ik een luie belegger en zit voornamelijk in zelf beleggingsfondsen en ETF ‘s met behoorlijke rendementen. Alleen mijn Black Rock World Gold Fund staat momenteel nog steeds flink in de min ondanks het feit, dat goud en zilver volgens het Webinar met U van Willem Middelkoop de beleggingen van de toekomst zouden zijn.

Benieuwd welke ETF’s je in portefeuille hebt.

Hier enkel Gender Diversity zichtbaar.

Interessant Janneke!

Ik heb je boek gelezen en popel om te beginnen. Heb je tips voor het openen van een beleggingsrekening, afgezien van via Finner vergelijken? Zijn er momenteel een paar aanbieders die je kunt aanraden?

Hi Janneke, ik lees met plezier je blog en herken ook bij mezelf de worsteling van afscheid nemen of een nieuw aandeel kiezen. Wat ik echter niet begrijp is waarom je je cash positie aanhoudt. Als je de AEX wilt verslaan (en de AEX op de langetermijn toch een mooi rendement laat zien) kun je je cash toch op zijn minst in een AEX-tracker steken? Of hanteer je hier een korte termijn strategie?

Net zoals Rosanne wou ik ook in Gender Diversity ETF beleggen. Het lijkt me niet mogelijk via DeGiro?

LU1691909508 aub 😉

voor de geloofwaardigheid idd wel tijd voor wat mutaties

Ha Janneke, een paar jaar geleden ben ik, mede door jouw heldere en overzichtelijke context voor “beginners”, zelf ook in het diepe gedoken met beleggen. Dank daarvoor! En met succes overigens tot dusver, zelfs in de gekke corona tijden 🙂

Leuk weer een column. Hoe maak jij zo’n mooi overzicht?

Dat is het overzicht dat je ziet als je bij Binck zit.

Waar denk je dat Berkshire Hateway Inc naar toe kan gaan? Ik heb er nu 31% + sinds aankoop 07-07, twijfel over verkoop of aanhouden voor de ‘hele’ lange termijn

Hou die maar vast Ralph. Berkshire is eigen aandelen aan het inkopen, Apple doet he super en ook BoA. Ik zou Berkshire gewoon altijd vasthouden. Doe ik zelf ook.

Ik beleg bij Binck Fundcoach met name in indexfondsen. Dat is heel gebruiksvriendelijk en levert ook nog een hoog rendement, vooral door te beleggen in schone energie (ishares clean energy), accu technologie (wisbone battery solutions) en gezondheidszorg (L&g Healthcare Breackthrough). In 2020 leverden deze en vergelijkbare fondsen mij 31% rendement. Op Amerika georiënteerde fondsen en dan vooral die die mikken op moderne technologie doen het sowieso beter dan die in Europa. Eind januari staat de teller al weer op tien procent winst.

Janneke, ik zie nu wat er knaagt.

Galapogos, pffff 🙁

Daar heb ik spijt van dat ik mijn portefeuille niet gewoon 100% in ETF’s gestoken heb!

Koop jij nog elke maand bij vast of zit alles er nu in bij u?

Mijn aandelen vliegen dagelijks alle kanten op. Ik sta vandaag op +21% dit jaar, maar of dit een voorbode voor de rest van het jaar is? Ik ben bang van niet. De aandelen waar ik de laatste tijd veel op verdiende, blijven nu behoorlijk achter en andere schieten iedere keer omhoog, soms ook zonder een voor mij aanwijsbare reden. Ik denk dat ik maar weer sneeuwballen ga gooien zo!

Ik ben wel benieuwd welke je eruit zou doen… Ik zit ook in Galapagos en houd mn hart vast richting 18 februari de 2020 cijfers… Maarja, wat als ik ze nu verkoop (met verlies!) en ze zouden tóch weer stijgen… Maarja, hoe aannemelijk is dat…? Ben benieuwd naar jouw visie en wellicht die van anderen!

Heel benieuwd wat je nu als acties gaat doen haha ;). Je belegt toch via DeGiro? Daar kan ik de Gender Diversity ETF niet vinden! Lijkt me een mooie om even verder te onderzoeken en evt aan te kopen.

Lyxor gender equal?

LU1691909508- Hiermee zou je de etf op DeGiro mieren vinden. Succes!

De Gender Diversity ETF is een Amerikaanse ETF en die zijn niet meer te koop in de EU.

andersom: de goede bijhouden en de slechte eruit.

Die met goede vooruitzichten hou ik, maar als ik de portefeuille wat meer in balans wil brengen, dan verkoop ik een deel van de aandelen die goed gepresteerd hebben, om daarmee gedaalde aandelen (maar waar ik wel positieve verwachtingen voor heb) bij te kopen.

Ik zou een eigen waarderingsmodel maken op basis van discounted cashflows. En dan een strategie volgen dat je aankoopt met een x% discount ten opzichte van je berekende intrinsieke waarde en alleen verkopen zodra deze waarde is behaald of er interessante opties zijn. Zonder strategie blijft het knagen. Zelf maak ik op deze manier mijn analyses. Zie in deze markt beperkt kandidaten. Ben zelf een groot fan van Faes Farma, maar dat zal voor velen hier onbekend zijn. Mijn berekende intrinsieke waarde is 5,30 euro bij een huidige koers van 3,77 euro.